6月より行う月次減税事務の留意点

6月支給分の給与等(賞与を含む。)から定額減税がスタートします。今回は、月次減税事務の実務上のポイントについて確認します。

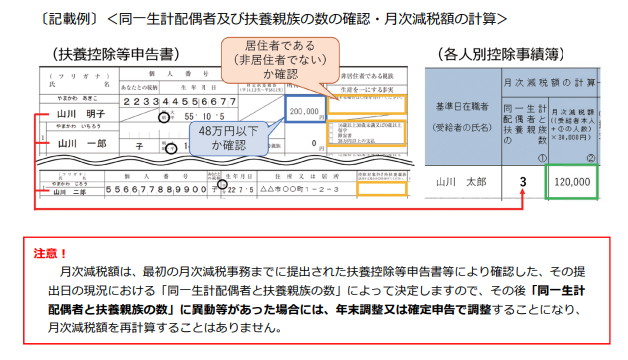

①扶養家族は扶養控除等申告書などの書類で確認する。

定額減税の際に控除する定額減税額は、給与等の支給を受ける本人+その扶養家族の数の合計で決定します。扶養家族の数は、最初の定額減税事務を行うときまでに提出された扶養控除等申告書等の書類により、その提出日の現状で把握します。

※国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」より抜粋。

具体的には、(1)居住者であること、(2)扶養控除等申告書の16歳未満の扶養親族欄も忘れずに確認しましょう。

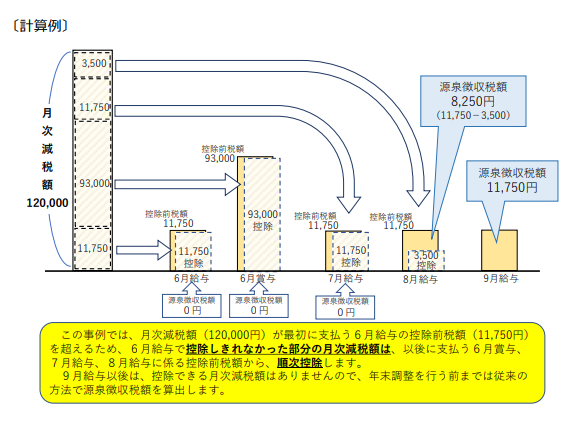

②控除しきれない場合には順次控除する。

令和6年6月1日以後最初に支払う給与等に係る源泉徴収税額から月次減税額を控除します。この場合、控除しきれない場合には、以後、令和6年中に支払う給与等に係る源泉徴収税額から順次控除します。

※国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」より抜粋。

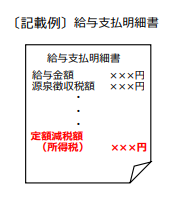

③控除額は給与支払明細書に表示する。

月次減税額のうち実際に控除した金額は、下図のように、給与支払明細書などに「定額減税額(所得税)××円」、「定額減税××円」などと表示します。

※国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」より抜粋。

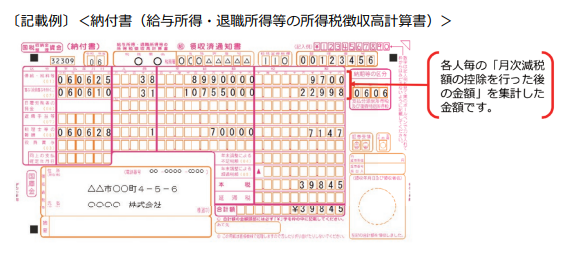

④納付書への記載と納付等

給与等の源泉徴収税額の納付書に記載する税額は、定額減税額控除後の金額です。

なお、定額減税額決定後に扶養親族の異動等があったとしても、定額減税額は再計算しませんので、ご注意ください。